미국 연방준비제도(연준)의 연방공개시장위원회(FOMC)가 기준금리인 연방기금금리(Federal Funds rate)의 범위를 0.25~0.50%로 인상한 가운데, 연준은 공개시장조작의 일환인 역레포방식을 통해 유동성 흡수에 나서고 있다.

지난 17일에는 역레포로 1050억달러 규모의 시중자금을 회수하여, 페더럴펀드이자율은 전날 0.15%에서 0.37%로 급상승했다. 인상된 연준 목표이자율 레인지에 안착하고 있는 것이다.

미국의 정책금리인 균형 페더럴펀드이자율은 어떻게 결정될까? 연준이 역레포를 통해 유동성회수를 한 이유는 무엇일까?

◆ 페더럴 펀드 이자율이란?

미국 연방준비제도(연준)의 통화정책의 1차적 수단은 기준금리인 연방기금금리(Federal Funds rate)이다. 1994년부터 연준의 연방공개시장위원회(FOMC)에서 결정되는 페더럴펀드이자율은 경제 전체 이자율 결정에 영향을 미치게 되어, 기준금리의 성격을 지니고 있다.

페더럴 펀드 이자율은 페더럴 펀드에 부과되는 이자율을 말한다.

여기서 페더럴 펀드란 지급준비금의 부족분을 채우기 위해 금융기관 간에 1일 동안 이전되는 단기자금(overnight loan)을 말한다.

페더럴 펀드란 용어는 개념상 혼돈을 가져올 수 있는데, ‘페더럴’은 연방정부와는 무관하다. 이 자금이 연방준비은행(Federal Reserve Banks)에 예치된다는 의미로 ‘페더럴’이란 용어가 사용되고 있다.

페더럴펀드의 목적은 지급준비금(reserves)이 부족한 은행에게 지준을 즉시 공급하기 위한 것이다.

총지급준비금은 연준이 은행들에게 예금 1달러당 일정비율을 반드시 지준으로 보유할 것을 요구하는 필요지준과 은행이 추가적으로 보유하길 원하는 초과지준으로 구성된다.

따라서 페더럴 펀드란 필요지준이 부족한 은행이 초과지준을 보유하는 은행으로부터 빌리는 1일물 투자자금을 말한다.

미 언론에서 보도되는 페더럴 펀드이자율은 뉴욕의 브로커들을 통해 이루어진 거래에 적용된 이자율들의 가중평균치이다. 이는 연준이 발행하는 연준고시(Federal Reserve Bulletin)에서 정의하는 유효이자율을 말한다.

◆페더럴펀드 거래는 어떻게?

페더럴펀드 거래는 코레스은행을 통해 대출 차입이 결정되어, 자금은 대출자와 차입자의 연준계좌 간에 이체된다.

은행은 1일 기준으로 자신의 지준포지션을 분석하고 필요지준이 부족하면 펀드를 차입하고, 초과지준을 보유하면 펀드를 대출한다.

예를 들어 초과지준이 있는 A은행은 상호간에 계좌가 열려있는 코레스은행을 통해 최고 이자율을 제시하는 B은행에게 초과지준을 매도한다. A은행은 연준에게 자신의 연준계좌에 있는 자금을 인출하여 B은행의 연준 계좌에 예치하도록 요청한다. 다음 날에는 이 자금은 다시 A은행으로 이체된다.

◆ 균형 페더럴펀드 이자율 결정은 어떻게?

페더럴펀드 이자율은 준비금의 수요와 공급의 일치로 결정된다. 연준은 페더럴 펀드 이자율을 직접 통제할 수 없고, 은행들이 이용하는 지준규모를 조정하는 방식으로 결정된다.

페더럴펀드 이자율 결정을 위해, 먼저 은행의 지준에 대한 수요곡선과 연준의 지준 공급곡선을 파악해야 한다.

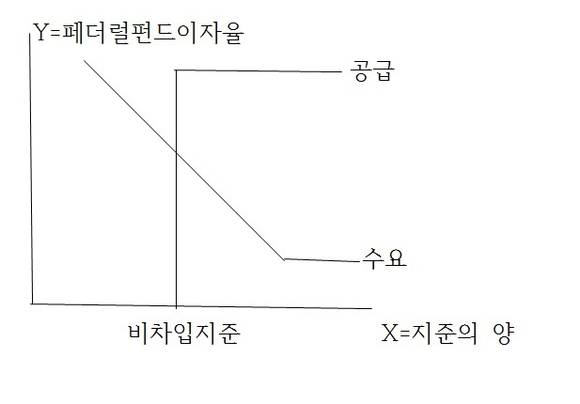

페더럴펀드이자율과 지준의 양과의 관계에서, 수요곡선은 우하향하게 된다. 즉 페더럴펀드이자율이 하락하면 지준의 양이 증가한다. 공급곡선은 펀드이자율과 무관하게 수직선을 이루지만 일정지점(재할인율)에서 수평선이 된다.

△수요곡선 (참고)

페더럴펀드 이자율은 지준의 양에 따라 변화된다. 은행의 지준에 대한 수요란 은행이 연준에 초과지준을 예치하겠다는 의미이다. 따라서 수요곡선의 횡축은 지준의 양을 나타내고 종축이 페더럴펀드 이자율이다.

은행들의 지준수요는 페더럴펀드이자율과 역의 관계에 있다. 펀드이자율이 낮아지면 지준수요량은 증가하게 되는 것이다. 즉 펀드이자율의 수요곡선은 우하향하게 된다는 의미이다.

그렇다면 지준 수요곡선은 왜 우하향하는 걸까? 이는 초과지준보유비용과 관련되어 있다. 초과지준보유비용이란 초과지준을 보유함에 따라 발생하는 순기회비용(지준기회비용에서 초과지준금리를 차감)을 의미한다.

연준에 초과지준을 예치하게 되면 페더럴펀드로 자금을 투자하여 얻게 되는 이자수익을 상실하게 된다. 초과지준보유의 기회비용이 발생하게 되는 것이다. 반면 연준은행에 초과지준을 예치하게 되면, 연준은 초과지준에 이자를 지급한다. 이 초과지준금리(Interest rate on excess reserves :IOER)는 초과지준보유에대한 기회비용을 낮추게 된다.

따라서 페더럴 펀드이자율이 낮아지면 초과지준보유에 대한 순기회비용이 하락하게 되고, 지준수요량은 증가하게 된다. 즉 지준보유비용이 페더럴펀드이자율과 지준수요량의 역관계를 성립시키는 원인이 된다.

지준수요곡선에서 주의할 점은 수요곡선에 수평선의 영역이 존재한다는 것이다. 페더럴펀드 이자율이 하락하면서 지준의 수요량은 증가하지만, 지준의 양이 일정 증가한 후 수요곡선은 수평선을 나타낸다.

이처럼 지준수요량이 이자율에 완전탄력적인 것은 페더럴펀드이자율이 IOER보다 낮은 경우에 나타난다.

은행들은 초과지준을 1일물 지준시장인 페더럴펀드시장에 투자하거나 연준은행에 예치할 수 있다. 이 두 대안을 비교하여 유리한 대안을 선택하게 된다. 만약 페더럴펀드이자가 연준이 주는 이자보다 낮다면 은행들은 자금을 모두 연준에 예치하게 된다. 이로 인해 수요곡선은 IOER에서 무한탄력인 수평선이 만들어진다.

△공급곡선 (참고)

지준의 공급은 연준이 은행에 공급하는 지준공급량을 의미한다. 공급곡선은 페더럴이자율과 무관하게 수직선이나, 재할인율 지점에 수평선이 된다. 즉 공급곡선 모양은 ‘